株式投資の「配当金」とは、利益の還元として企業が株主に分配するお金です。配当金は株の保有で受け取れる、つまりキャピタルゲイン狙いの資産を保有することでインカムゲインを得られるため、以前から株式投資家の間では不労所得の1つとして人気があります。

1株保有につき受け取れる配当の額は会社ごとに異なりますが、配当利回りが高水準な「高配当株」も存在します。配当金狙いの投資家はそのような株式に投資し、新たな収入源とするのです。

という点で、配当金狙いの投資は仮想通貨の資産運用に似ており、違いが気になる人もいるかもしれません。そこで本記事では、仮想通貨の資産運用とも比較しながら、配当金狙いの投資の特徴を説明していきます。

- 目次

1. 高配当株投資のメリット・デメリット

配当金について詳しく解説する前に、配当金を狙った「高配当株投資」のメリットとデメリットに触れておきましょう。

高配当株投資とは、その名の通り株主への配当金が多い会社の株式を購入し、投資することを意味します。高利回りの配当金を受け取れる銘柄を選ぶことで、配当金を通じた収益に重点を置く投資手法です。

国内株式の年間配当利回り(株価に対する配当金の割合)は一般的に約2%ですが、高配当株の中には年間配当利回りが4%を超える銘柄もあります。仮に、配当利回り4%の株式を200万円分保有すれば、配当金として毎年8万円が得られる計算。このように、株式の保有を通じて積極的にインカムゲインを狙える点が、高配当株投資をはじめとする配当金を狙った投資の魅力です。

高配当株は、一般的な株式と比較して多くの配当金が受け取れる点がメリットですが、デメリットとして「成長性の低さ」が挙げられるでしょう。安定的な配当を出す会社の株価は比較的安定している傾向にあるため、大きな値上がり益は期待しづらいと言えます。

このように、高配当株投資は積極的にインカムゲインを狙いたい方に適した手法と言えるでしょう。

2. 会社の利益を還元する「配当金」の基本

続いては、配当狙いの投資を行う上で知っておきたい配当金について解説します。

配当金は株式の保有を条件に、各投資家に分配される現金配当のこと。働かずとも受け取れる「不労所得」を得る手法として人気が高いです。

ここではそんな配当金の仕組みや、株式投資で得られる他の利益と配当金の関係について解説します。

2-1. 配当金の仕組み

まず、配当金の仕組みを解説しましょう。

配当金は、事業で利益が出た場合、その一部を持ち株比率に応じて株主へ分配する制度です。そもそも株式会社は株式の発行によって資金を集め、そのお金を元に事業を行っているため、出資者である株主にその利益を還元するという意味があります。

ただし、企業は必ず配当金を設定する必要があるわけではなく、得た利益を事業投資などに当てる会社も多く存在します。また、利益に対して配当金が占める割合や、配当金を出す時期も会社によってさまざまです。

この配当金に対する考え方は、国によって特徴があります。例えば、配当を実施する日本の上場企業の場合、配当回数は年に1~2回であり、増配(配当金の増加)に積極的な企業は少数です。一方で米国上場企業の多くは年に4回配当金を支払い、中には数十年にわたって増配を継続している企業もあり、日本よりも株主還元意識が強いことが伺えるでしょう。

2-2. キャピタルゲインとインカムゲインの違い

次に、株式投資で得られる2種類の利益について解説します。

投資で得られる利益は「キャピタルゲイン」と「インカムゲイン」に分けられており、株式投資の場合も同様です。次の表では、キャピタルゲイン・インカムゲインの一般的な意味と、株式投資における意味を紹介します。

| 項目 | 一般的な意味 | 株式投資における例 |

|---|---|---|

| キャピタルゲイン | 値上がりした資産の売却により得られる利益。 | 保有株式の値上がり益。 |

| インカムゲイン | 資産を保有することにより得られる利益。 | 配当金・株主優待。 |

株式投資に限らず、投資を行う際はトータルリターンを視野に入れることが非常に重要です。例えば、どれだけ配当利回りが高い銘柄を選んだとしても、株価の大幅な下落によって売却損が大きくなり、配当金で得た利益を上回る損失が出る場合も少なくありません。

配当金狙いの投資であっても、株価の維持・上昇が見込まれる銘柄を選ぶことが求められます。

2-3. 配当金と株主優待の違い

前章の表で紹介した通り、配当金だけでなく「株主優待」も株式投資のインカムゲインです。どちらも株式の保有を通じて利益を得られる点は同様ですが、株主優待では利益の内容が異なります。

前述したように、配当金として分配されるのは現金(または現金同等物)です。一方、株主優待として受け取れるのは食料品や割引券、投資先企業の自社商品などさまざま。

なお、特徴的な株主優待を用意する企業も存在します。例えばフィスコ株式会社は、株主優待のラインナップに同社が発行する仮想通貨「FSCC(フィスココイン)」が含まれています。

株主優待は配当金とは別で受け取れるため、高配当株投資の銘柄選択をする際、優待内容も参照すると良いでしょう。

3. 配当金と仮想通貨投資のインカムゲインを比較

冒頭でも紹介した通り、配当金は株式投資における主要なインカムゲインです。続いては、配当金と仮想通貨投資のインカムゲインの違いを比較しつつ、それぞれの特徴を解説します。

3-1. 仕組み

まずは、仮想通貨投資で得られる主要なインカムゲイン3種の仕組みを改めて紹介します。

| 項目 | 概要 | 報酬を受け取れる仕組み |

|---|---|---|

| レンディング | 仮想通貨を借りたい企業などに仮想通貨を貸し出す。 | 貸し手(投資家)は借り手が支払う利子を継続的に受け取る。 |

| ステーキング | 仮想通貨を一定期間預け入れ、ネットワークの維持・取引承認に貢献する。 | 預けたユーザーは、ネットワーク利用手数料の一部などから還元を受ける。 |

| イールドファーミング | 仮想通貨の交換に利用される「流動性プール」に、仮想通貨を提供する。 | 提供者は、交換手数料の一部などを受け取る。 |

同じ仮想通貨投資によるインカムゲインでも、利用するサービスによって仕組みが異なることが分かります。また、これらと配当金の仕組みも異なっています。

しかし、特定のサービス利用で得られた利益が分配されるという点は、両者に共通しております。

3-2. 柔軟性

続いて、柔軟性という面から株式・仮想通貨のインカムゲインを比較してみましょう。

配当金を受け取るには、年に1~2度ある「利益確定日」という特定の日まで株式を保有し続ける必要があります。逆に言えば、利益確定日まで株式を保有していなければ、配当金は受け取れません。また、受け取りタイミングは利益確定日から2~3か月後であり、投資家が日程を洗濯することはできません。

一方、仮想通貨のインカムゲインは数か月・数日後に受け取れるものや、毎日受け取れて引き出し自由なものなど種類が豊富であり、投資家は自身が好きなものを選べます。

したがって、配当金と仮想通貨投資のインカムゲインを比較すると、後者のほうが柔軟性が高いと言えます。

3-3. 堅実性・リスク

投資手法を選ぶ上で重要になる、堅実性やリスクという観点でも比較してみましょう。

配当金狙いの投資のリスクには「減配(配当額の縮小)」や「無配(配当停止)」、株価下落によって保有株式そのものの価値が減少することも挙げられます。

しかしリスクという意味では、仮想通貨投資の方が高いと言えるでしょう。インカムゲインを効率的に獲得するには長期運用を視野に入れる必要がありますが、仮想通貨市場は未だ成熟しきっていないため、仮想通貨は価格変動が大きく、運用中にトークン価格が暴落するリスクは否定できません。

より堅実にインカムゲインを獲得できるのは、配当金狙いの株式投資と言えるでしょう。

3-4. 税率

投資では、最終的に手元にどれだけ利益が残るかは非常に重要です。

そこで、両者について税率面の比較も行いましょう。復興特別所得税を除いた場合の適用税率は、それぞれ以下の通りです。

| 項目 | 適用税率 |

|---|---|

| 国内株式の配当金 | 基本的には約20%(所得税15%、住民税5%) |

| 海外株式の配当金 | 市場のある国で源泉徴収された後、さらに国内で約20%の課税。

ただし確定申告を行うことで「外国税額控除」を適用すれば、海外で発生した税額分を国内で発生する税額から控除できる。 |

| 仮想通貨投資のインカムゲイン | 15%~55%(所得税5%~45%、住民税10%) |

国内株式か海外株式かにより異なるものの、多くの場合、配当金にかかる税率は仮想通貨投資の利益にかかる税率よりもお得になります。

さらに、株式投資では税制優遇制度の活用によって、さらに税額を減らすことが可能です。例えば「NISA口座」で株式を購入すれば、配当金に対しても日本の税率がかからなくなります。2024年1月以降はNISAは恒久化と拡充が行われ、さらに税率面での配当金の優位性は高まるでしょう。

本章での比較をまとめると、仮想通貨の資産運用はややリスクがあるが自由度が高い手法、配当金狙いの投資はより堅実な手法であると言えます。

4. 配当が魅力的な国内株式・米国株式

これまで配当金の概要や、仮想通貨のインカムゲインと比べたときの配当金の特徴を解説してきましたが、本章では配当金が魅力の株式を具体的に紹介します。

4-1. 国内株式

まずは、国内株式の中で配当金が魅力的な銘柄を2つ記載します。

配当利回りの高さで注目されるのが「日本たばこ産業株式会社」の株式です。日本たばこ産業の株式の配当利回りは、直近5年間は5%以上という非常に高い水準で推移しており、2022年度は7%以上となる見通しです。

2023年2月までの期間における、株価と配当金の推移は以下の通りです。

| 年度 | 1株当たり配当金 |

|---|---|

| 2020年度 | 154円 |

| 2021年度 | 140円 |

| 2022年度 | 188円(予想) |

出典:日本たばこ産業株式会社

続いて紹介するのは、20期連続増配中の「KDDI株式会社」の株式です。KDDIの株式の配当利回りは、直近5年間は3%以上で推移しています。また、株価は右肩上がりに伸びており、数年前から購入していた場合、値上がり益も同時に享受できた銘柄です。

2023年2月までの期間における、株価と配当金の推移は以下の通りです。

| 年度 | 1株当たり配当金 |

|---|---|

| 2020年度 | 120円 |

| 2021年度 | 125円 |

| 2022年度 | 135円(予想) |

出典:KDDI株式会社

4-2. 米国株式

米国株式は、配当条件が魅力的な銘柄が複数あります。

配当が魅力の米国株式の1つが、石油化学メーカー「Exxon Mobil Corporation.」の株式です。直近5年間の配当利回りはいずれも3%以上であり、増配が続いています。

2023年2月までの期間における、株価と配当金の推移は以下の通りです。

| 年度 | 1株当たり配当金 |

|---|---|

| 2020年度 | 3.48ドル |

| 2021年度 | 3.49ドル |

| 2022年度 | 3.55ドル |

続いて紹介するのは、「The Coca-Cola Company.」の株式です。

Coca-Cola社の株式は価格が比較的安定している点が特徴です。配当金を通じて効率的にインカムゲインを得るには長期保有を見越して銘柄を選ぶ必要がありますので、その意味ではCoca-Cola社は配当金狙いの投資に適していると言えます。また、直近5年間の配当利回りは2%台の後半から3%代前半で推移しており、配当金の金額も中程度の水準をキープしています。

2023年2月までの期間における、株価と配当金の推移は以下の通りです。

| 年度 | 1株当たり配当金 |

|---|---|

| 2020年度 | 1.64ドル |

| 2021年度 | 1.68ドル |

| 2022年度 | 1.76ドル |

本章で触れた株式の他にも、魅力的な高配当銘柄は存在します。ネット証券やファイナンス情報サイトなどを活用し、ご自身に合った銘柄を見つけましょう。

5. 配当金狙いの投資の注意点

配当金は株式を保有しているだけで定期的に受け取るため、短期トレードなどと比べると難易度は高くないとされることが多いですが、注意点も存在します。

5-1. 利益確定日に株主でなければ受け取れない

配当金は「利益確定日」時点での株主に分配されます。そのため、配当金狙いの投資を始めるなら、投資先の企業の利益確定日を確認しておき、配当金をもらい損ねない投資プランを立てましょう。

利益確定日は企業の公式ページ等で確認できます。

5-2. 企業の財務基盤等も考慮して銘柄を選ぶ

投資銘柄を選ぶ際は、配当利回りの高さだけではなく、企業の財務基盤等も確認する必要があります。

前述したように、配当金狙いの株式投資は基本的に長期保有が前提となります。

そして、業績が安定していなければ配当を出し続けることはできません。そのため、一時的な配当利回りの高さに限らず、財務基盤や業績、「EPS(1株当たり純利益)」が安定しているかも確認して銘柄を選んでください。

5-3. 安定したインカムゲインを得るには分散性がポイント

どれだけ入念に調査して銘柄を選んでも、予期せぬ事態が起こり業績が低迷する可能性はあります。そのため、安定したインカムゲインを狙う場合は、投資先を分散させることが重要です。

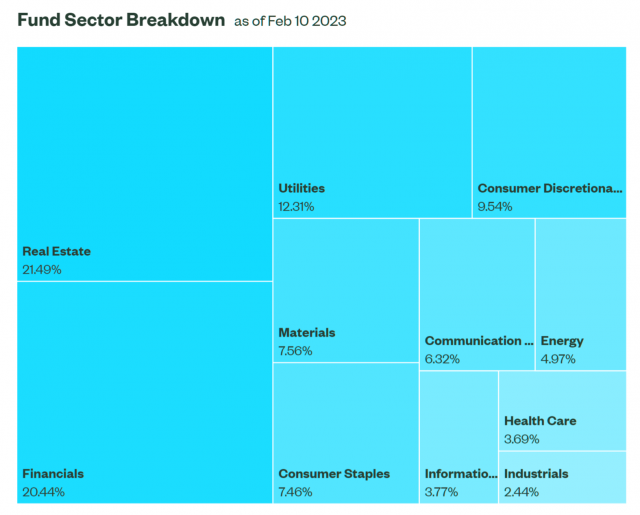

投資先を分散させる際は、特定の業種セクターに銘柄が集中しないよう、バランスよく配置する事が基本です。

また、手軽に分散性を確保しつつ、かつインカムゲインを得る方法として、高配当株に連動する「ETF(上場投資信託)」に投資するという選択肢もあります。ETFは1つの銘柄を保有するだけで複数の銘柄に分散投資が可能であり、保有を通じて「分配金」を定期的に受け取れます。

以下に一例として、S&P500高配当指数に連動し、利回りが高いことで知られるETF「SPYD」の構成比率を表したものです。投資先の業界が分散されていることが分かります。

SPYDのような高配当株ETFを保有すると、高配当銘柄への分散投資と類似のメリットを容易に享受できます。

6. 自身に合った投資を

本記事では、毎年2~3%のインカムゲイン獲得を目指せる、配当金狙いの株式投資について解説しました。ある程度まとまった金額を投資すれば、保有を通じて堅実にインカムゲインを獲得できますので、資金に余裕がある場合は検討してみる価値はあるでしょう。

投資には、配当金狙いの他にもさまざまな手法があります。数十年スパンで行うインデックスファンドの積立投資や、割安な銘柄を狙うバリュー株投資もその中の一種です。各投資手法にはそれぞれの特徴があるため、配当金狙いの投資が合わないと感じた人でも、探してみると自身に合った投資方法が見つかるかもしれません。